声明:本文来自于微信公众号 白鲸出海,作者:张凯然,授权Soraor转载发布。

8月28日,美图发布2024年中期业绩,2024年1到6月美图收入16.2亿元人民币,同比增长28.6%,而最亮眼的数据则是经调整归母净利润2.78亿元,同比增涨80.3%。

其实在7月份的时候,美图就曾发布业绩预期,预告了80%+的净利润增长,引发了7月底的一波大涨。当时美图股价大幅上涨,盘中一度大涨10%,报收2.44港元,涨幅达8%,总市值达110.7亿港元,14亿美元左右,差点 =3个 HeyGen,1/180个 Adobe,此后股价虽有所波动,但市值始终在105亿港元以上。

美图近5天股价走势,7月26日截图|图片来源:Google

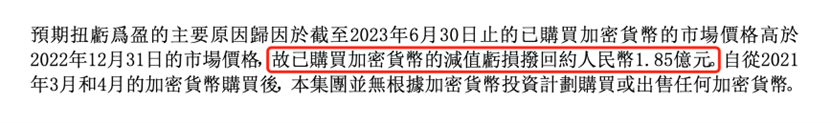

其实美图2023年中报的净利润数据更加亮眼,同比增长320%。但是我们在《净利润大涨320%,但美图在海外表现有待加强》选题中观察到,其实去年能够实现如此高的利润,主要由于加密货币价格回升,实现大额减值亏损拨回。

2023年7月美图业绩预增涨公告|图片来源:美图官网

2024年7月美图业绩预增涨公告|图片来源:美图官网

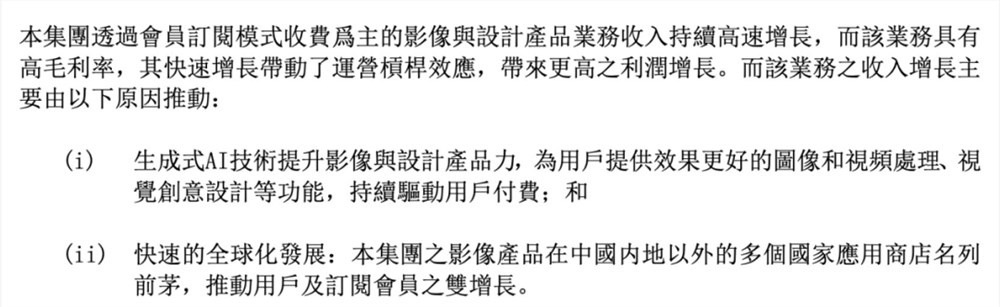

在之前的预增公告中,美图给出的两个业绩增长的原因,则都是与它的主营业务相关。

一是 AI 技术的加持下,2023年6月,美图一口气推出/更新了6款产品,包含美图设计室 V2、开拍、AI 数字人 DreamAvatar 等面向 B 端用户的生产力产品,驱动了国内用户付费的增长。另一个是全球化,美图的 App 在多家应用商店名列前茅,国外用户及付费用户也实现了双增长。

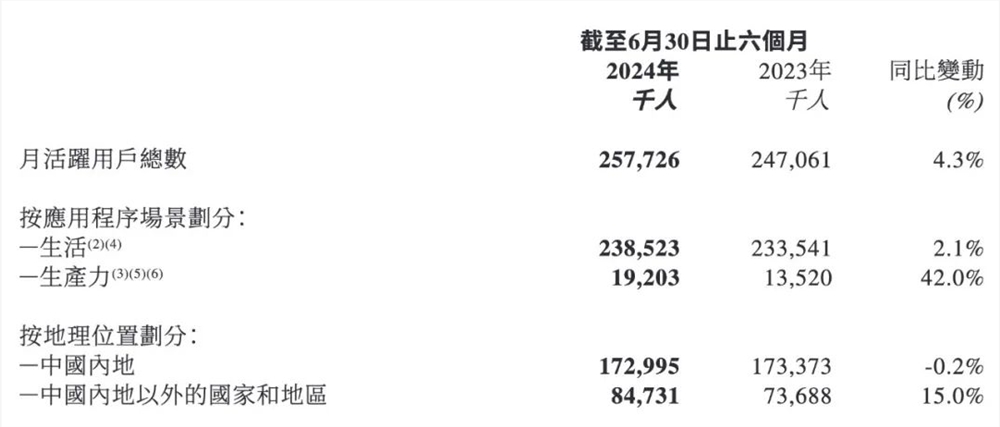

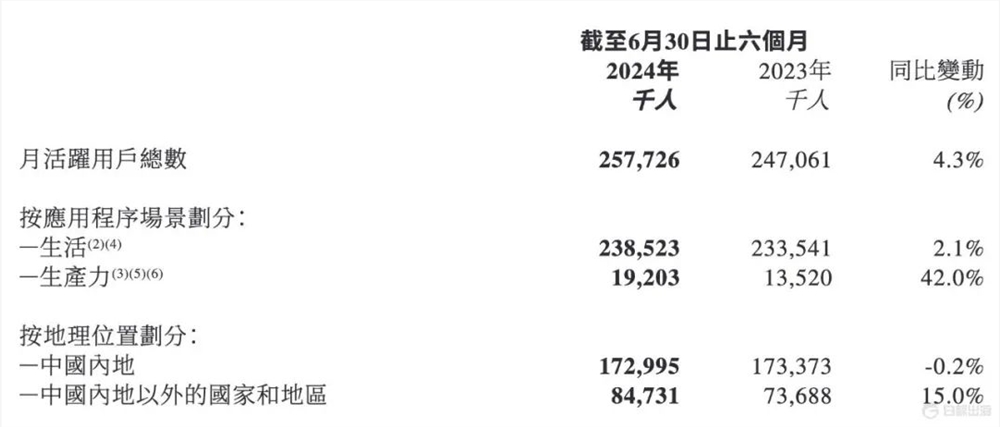

美图2024年中期业绩中关于

MAU的部分|图片来源:美图财报

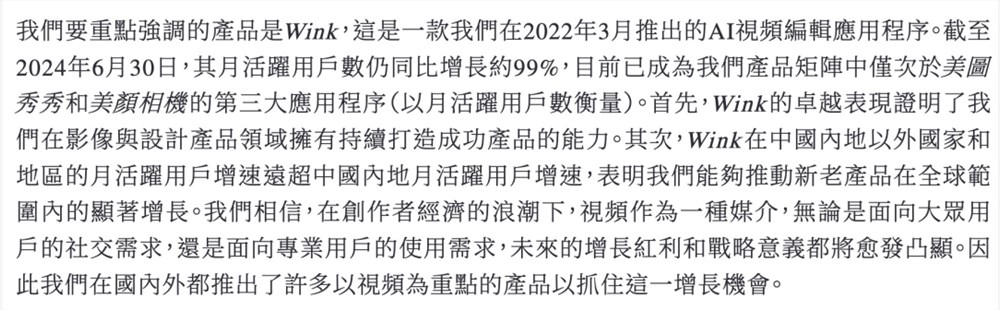

根据今天发布的数据,美图生产力场景产品的 MAU 达到1920万,同比增长42%,而海外市场的 MAU 为8473万,同比增长15%。总付费用户数从2023年底的911万,增长到了1081W,在增量中,美图秀秀、美颜相机和 Wink 等产品占80%,但没有明确给出海外付费用户的数据。

结合财报和过往美图的信息发布,我们很自然地得出了美图目前执行的是“国内转向 B 端用户的生产力工具、海外仍面向普通 C 端用户提供产品”的策略,在 AI 来了之后,美图真的凭借这个策略找到了自己的“第二春”吗?

在国内,美图占遍了各个 toB AI 图像赛道

2022年,Stable Diffusion 和 Midjourney 等 AI 生图产品迅速涌入市场,意识到自己落后了的美图开始奋起直追,2023年6月,美图高调发布自研的奇想智能大模型,同时基于此发布/更新了多款产品。

三款不成功的产品中,针对修图和设计场景的 AI 助手 RoboNeo 仍在更新,滤镜相机产品 ChicCam 进入维护状态,AI 数字人产品 DreamAvatar 退出市场,功能整合到了开拍中

从这些新产品的定位来看,美图几乎涵盖了 AI 时代大多数的热门生产力赛道,在很多赛道都能找到对标产品,例如 HeyGen、Canva等,此外,美图也进入了自己并不太擅长的视频领域。

之后在国内围绕着这些场景,美图动作还很多。例如2024年2月,收购国内最大的设计师社区站酷,一是获得更多的“数据”,二是向专业设计领域拓展。2024年6月,又发布了短视频创作平台 MOKI 和一站式游戏广告平台奇觅,继续加码生产力场景。而在海外,去年9月,美图推出了电商设计网站 Vmake by Airbrush,尝试布局生产力工具。

注:网站端产品可以在国外访问,但基本只支持中文

美图云修需要下载桌面客户端使用,很难追踪用户数量,今年推出的新产品 MOKI 和奇觅仍在内测阶段,这三款产品暂不统计

从成绩来看,虽然美图本身可能借助于国内 ToB 开拓了收入线,但与各赛道第一梯队的产品比,美图的 ToB 产品还是要差不少。开拍是移动端 MAU最高的,而唯一在海外布局的网站,Vmake,则是 Web 端流量最高的。我们也借助于这2款产品,看看美图做得如何。

靠“全工作流”切入市场的开拍,

是美图在国内比较能打的产品

开拍于2023年6月推出,针对自媒体口播场景。美图 CEO 吴欣鸿曾在采访中表示,开拍是从美颜相机中的一个单点刚需功能“提词器”发展而来的。

红框:内容策划功能,黄框:拍摄、

辅助功能,蓝色:后期制作功能

从提词器这个单点功能出发,美图又向前向后扩展了前期内容策划和后期剪辑与制作功能,而且今年还将 AI 数字人 DreamAvatar 也融了进来,形成了针对口播场景(海外叫 Talking Video)比较全面的工作流。

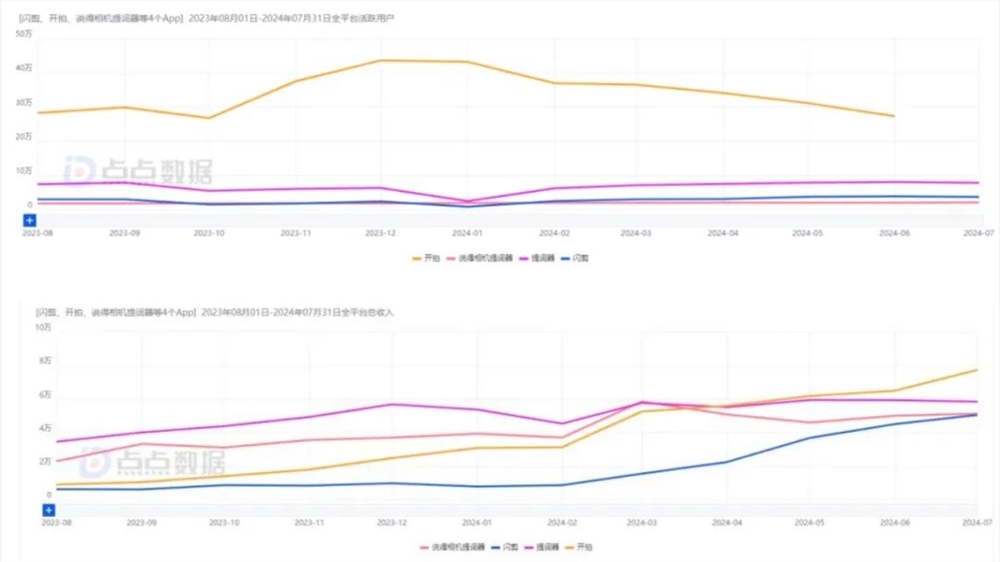

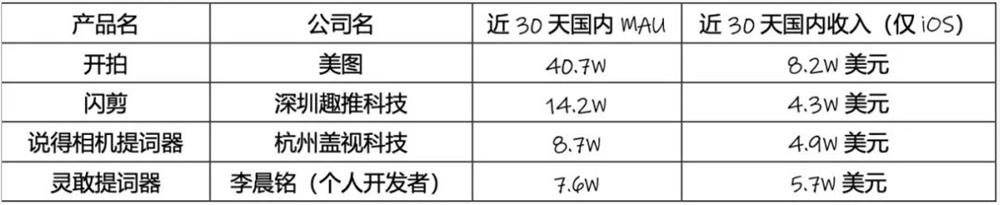

开拍及其他两款同类产品1-7月全球双端 MAU(上)和收入数据(下),注:开拍7月 MAU 数据缺失,所有数据不含国内安卓

图中各产品与开发者情况

中国 iOS 摄影与录像畅销榜 Top50中有3款与开拍功能有重叠的产品,趣推科技的“闪剪”更偏向数字人和后期智能剪辑功能,而另两款提词器产品,则专注前期内容策划和拍摄过程,相比它们,开拍以更全面的工作流形成了差异点。这很像我们之前的选题分析的海外同类产品 Captions,主打一个降低门槛和功能全面。(感兴趣的读者可以参考我们之前的选题《ARR 千万美金,找到 PMF 的 toC AI 产品又多了一个?》)。

从数据来看,开拍的 MAU遥遥领先,但收入,虽然开拍仍是最高,7月份达到了8万美金左右,但其他产品也有5W 左右,领先不明显,而相比于海外市场的一些类似产品如 Captions,仅 iOS 端就有百万美元左右的月流水,开拍 MAU 做到头部,在很多功能都有限制的情况下,商业化成绩并不理想。

电商做到国内细分领域头部,

探索更具想象空间的海外市场

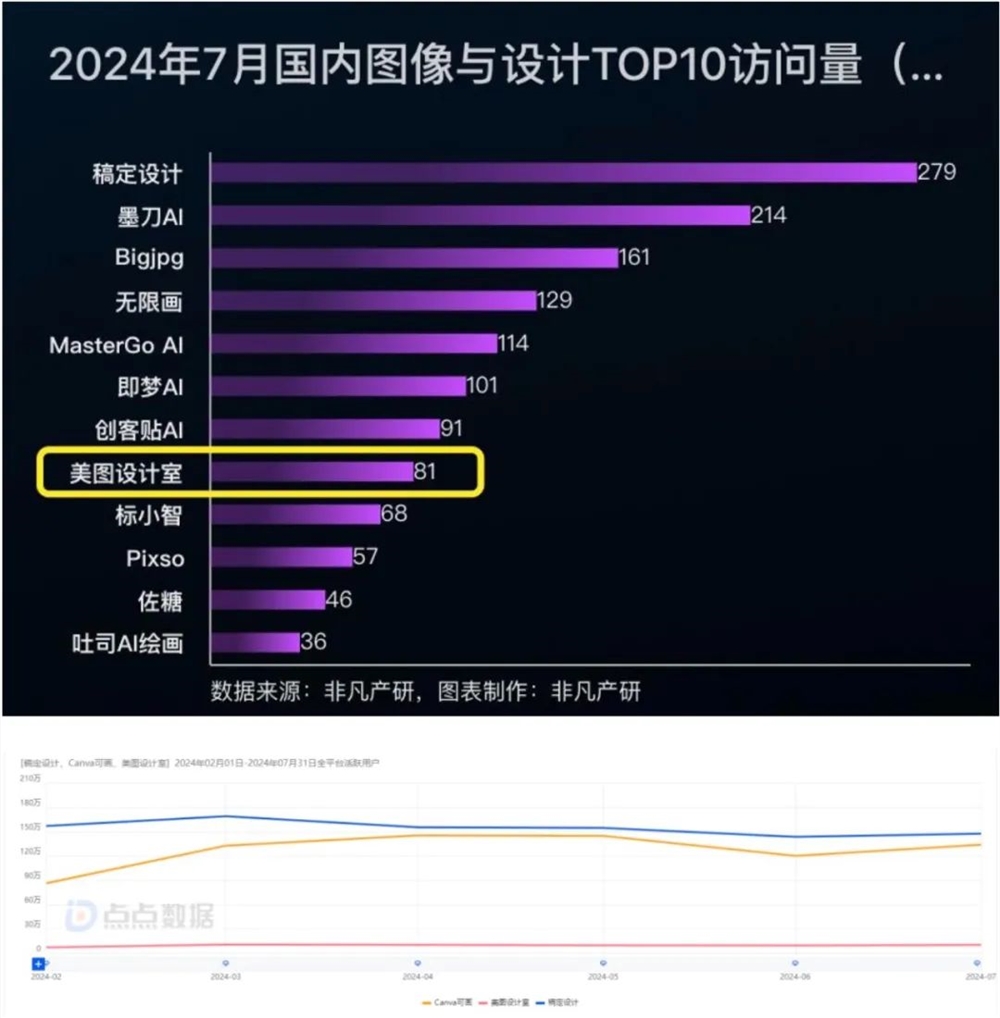

而美图设计室和 Vmake,两款分别针对国内外市场的设计产品,是产品矩阵中成绩不错的。在国内美图设计室能做到细分赛道 Top1,Vmake 在海外起步较晚,目前还只是第二梯队。

国内图像与设计产品网站流量榜单(上),2024.1月至7月,稿定设计、Canva、美图设计室在国内市场 iOS 端的 MAU 数据(下)

先说国内,虽然在整个图像与设计赛道中,美图设计室的数据低于不少生图/平面设计产品,但如果看电商设计细分赛道的话,美图设计室应该是国内访问量 Top1。(虽然在海外上线了美图设计室海外版 X-Design,但7月网站访问量只有4.8万,只是在起步阶段)

美图设计室功能,美图设计室的

副标题有“电商人必备的AI设计工具”字样

从功能上来看,美图设计室主要有并列的三块功能,针对电商的AI商拍、美图自身的优势点 AI 修图、以及 AI 设计,而从子标题来看,美图设计室更偏电商一些。它既有类似 Photoroom 的 AI 商品图制作,也有 WeShop 等产品主要在做的 AI 模特图。而美图在对外的口径中,也希望美图设计室能够在电商行业建立品牌心智。

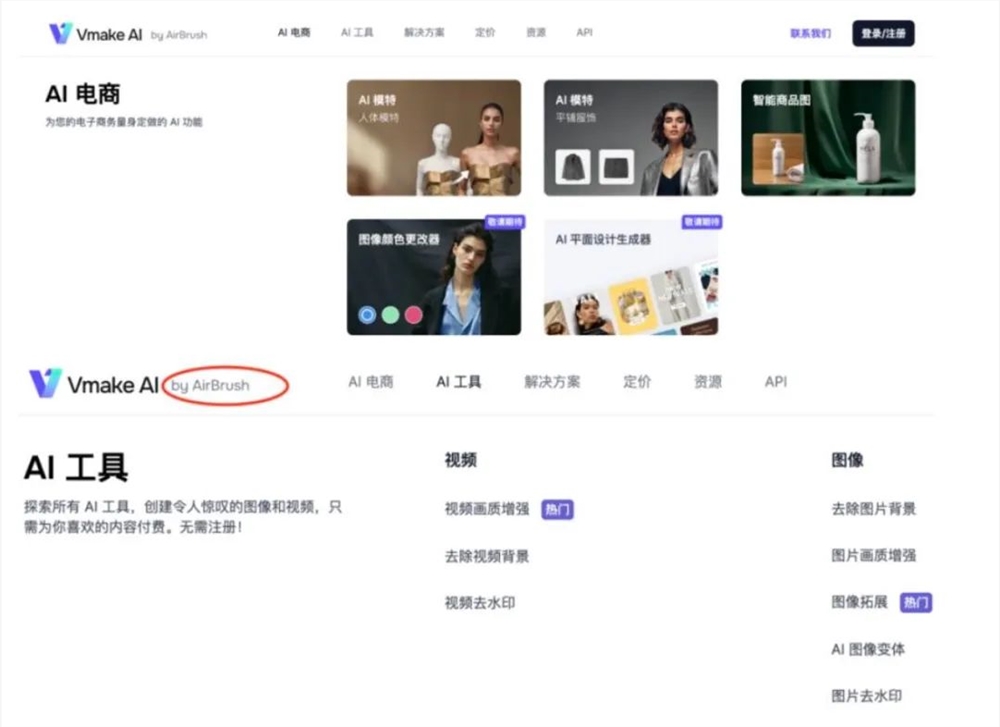

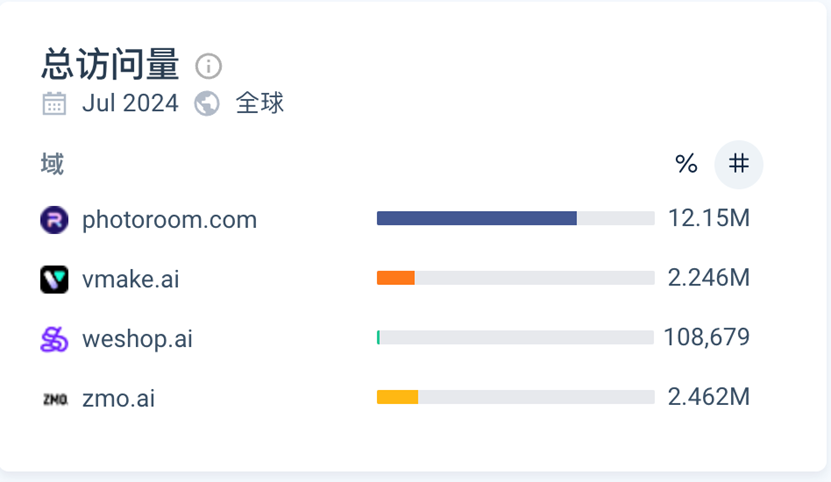

美图设计室与 weshop.com(国内,国外域名

Weshop.ai)7月流量数据|图片来源:Similarweb

美图财报中表示,美图设计室的付费订阅用户约为96W,且产品收入同比增长了152%。而根据今年3月美图2023年报电话会议,美图设计室2023全年收入达到1亿元(约1300万美元)。如果以美图影像与设计产品全年13亿元的收入来算,美图设计室能占到大概7.5%,作为一个上线2年多的产品,算是不错的成绩。(多份研报中提到,截止2023年底美图设计室有1500W MAU,那么根据本期财报中2023年底美图设计室87W 的付费用户估算,这个数据大概率可信。但我们观察到,在 Web 端美图设计室的访问量有81万、App 端 MAU 只有10万。笔者推测,在财报中,美图把通过美图秀秀桌面版使用美图设计室功能的用户也算进了 MAU,造成了数据偏差)

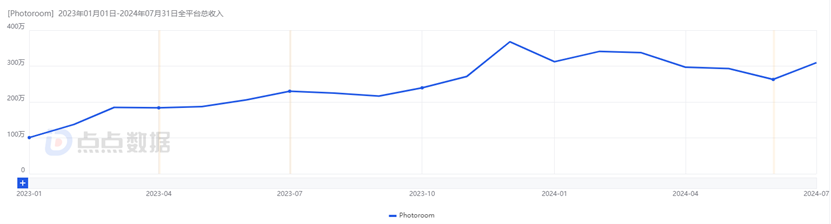

而上面提到的主做 AI 商品图的 PhotoRoom(详情可以看我们之前的选题《AIGC 风潮下修图 App 出路在哪?PhotoRoom 示范如何月流水大涨破千万》),上次公布 ARR,则有6500万美元,大概是美图设计室的4.7倍。更高的天花板,让美图将海外唯一上线的 toB 生产力工具,放在了电商领域。

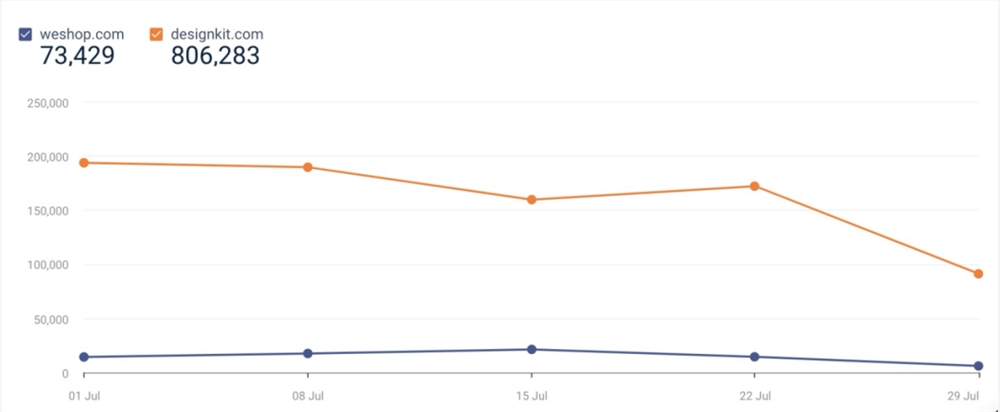

Vmake AI 电商功能(上),其他 AI 工具(下),注:虽然 Vmake 有 by AirBrush 的字样,但是在 AirBrush 中笔者并没有找到为 Vmake 引流的入口。

功能上 Vmake 很像 “美图设计室”,仍是“AI 商拍”和“AI 模特”都做,但去掉了美图设计室中的平面设计、AI 写作、Logo/PPT 生成等与电商场景不直接相关的功能,针对海外市场做了减法。

几个在海外专注于电商场景的产品

的网站流量|图片来源:Similarweb

根据 Similarweb 数据,Vmake6月的网站访问量达到200W,海外最头部产品 Photroom 是1200w,定位类似的一款产品 PixelCut 是600w,VMake 目前只能算腰部产品。而在移动端,不论是用户还是收入也与头部相差明显。

Vmake 在海外市场的差异,主要在于 AI 模特图,蘑菇街孵化的 WeShop 也已经出海在攻克海外市场,但模特图现在的问题在于还是做不到直接落地应用,需要等待技术突破。短期内,AI model 能成为突破点的概率并不大。

注:生活场景MAU包括美图秀秀、美颜相机、BeautyPlus等产品,生产力场景包括美图设计室、美图云秀等产品的MAU

看过上述2个产品之后,其实能够感受到,美图已经在“相对刚需”的赛道上做了布局,且已经做到了国内相对头部的位置,但对比海外相应的 Talking Video 和电商设计,头部产品的天花板是有很大差距的,而且海外的玩家数量不少。有些晚才能出发的美图,在 toB 上,需要面对国内付费能力不足,在海外,则要以追赶者的姿态继续前行。

融入 AI,探索视频场景,

美图的 C 端产品主打求稳

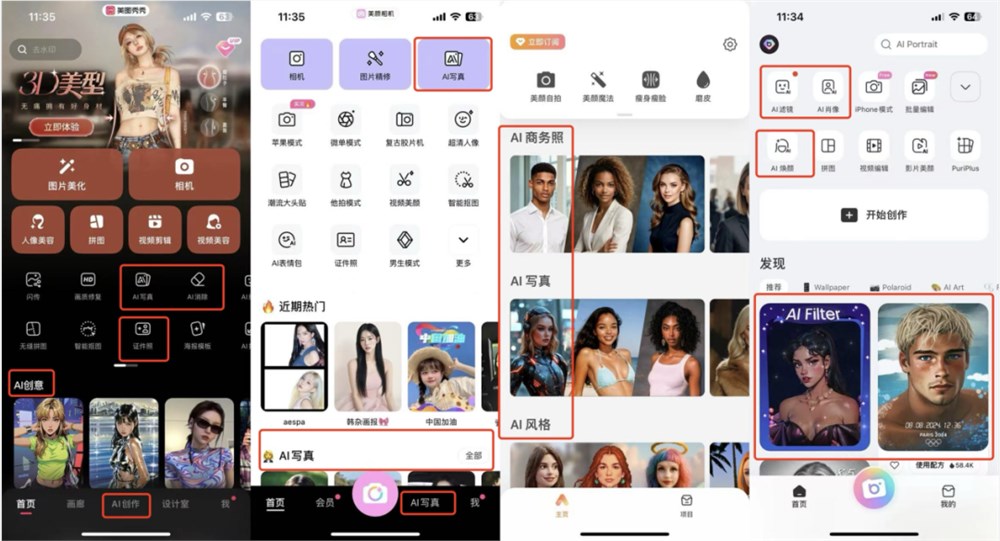

相比 ToB 端的动作频频,美图在 ToC 端就显得低调很多,在国内外,都是在老产品中融入 AI 功能,并在视频编辑领域进行了探索。

针对 C 端生活场景的产品可以分为两大类,一类是主打美颜的四款老产品,另一类是面向视频编辑场景的 Wink 和 AirVid。

从左至右依次是美图秀秀、美颜相机、

AirBrush、BeautyPlus,红框中是AI相关功能

四款老产品融入 AI 的思路比较统一,基本就是在原有功能的基础上加入市面上主流的 AI 功能,还会着重的去推荐 AI 写真、AI 滤镜、AI 证件照/年鉴照、粘土风滤镜等之前曾经火过的玩法。

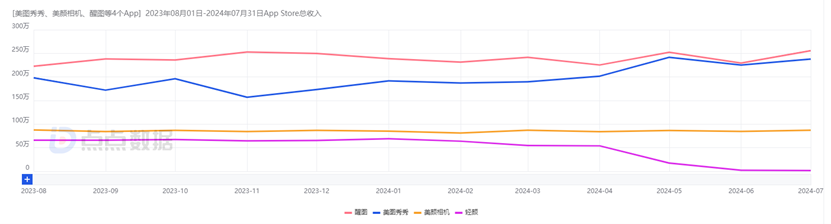

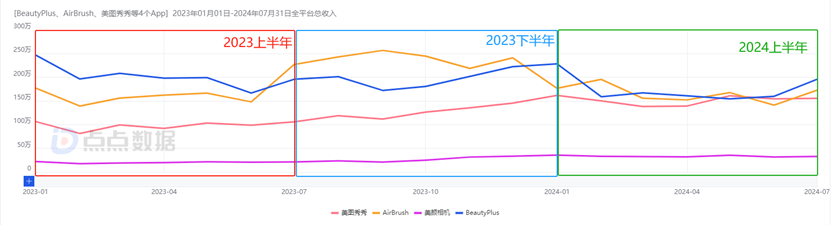

美图秀秀、美颜相机、轻颜相机、醒图

国内市场iOS端收入|图片来源:点点数据

AirBrush、美图秀秀、BeautyCam、BeautyPlus

除中国市场外的双端收入|图片来源:点点数据

从成绩来看,融入 AI 功能之后,这四款产品的成绩相对稳定。在国内,美图秀秀在收入端略有增涨,与醒图的差距缩小了。而在海外,4款产品的总收入略低于去年下半年,但同比去年上半年略高。

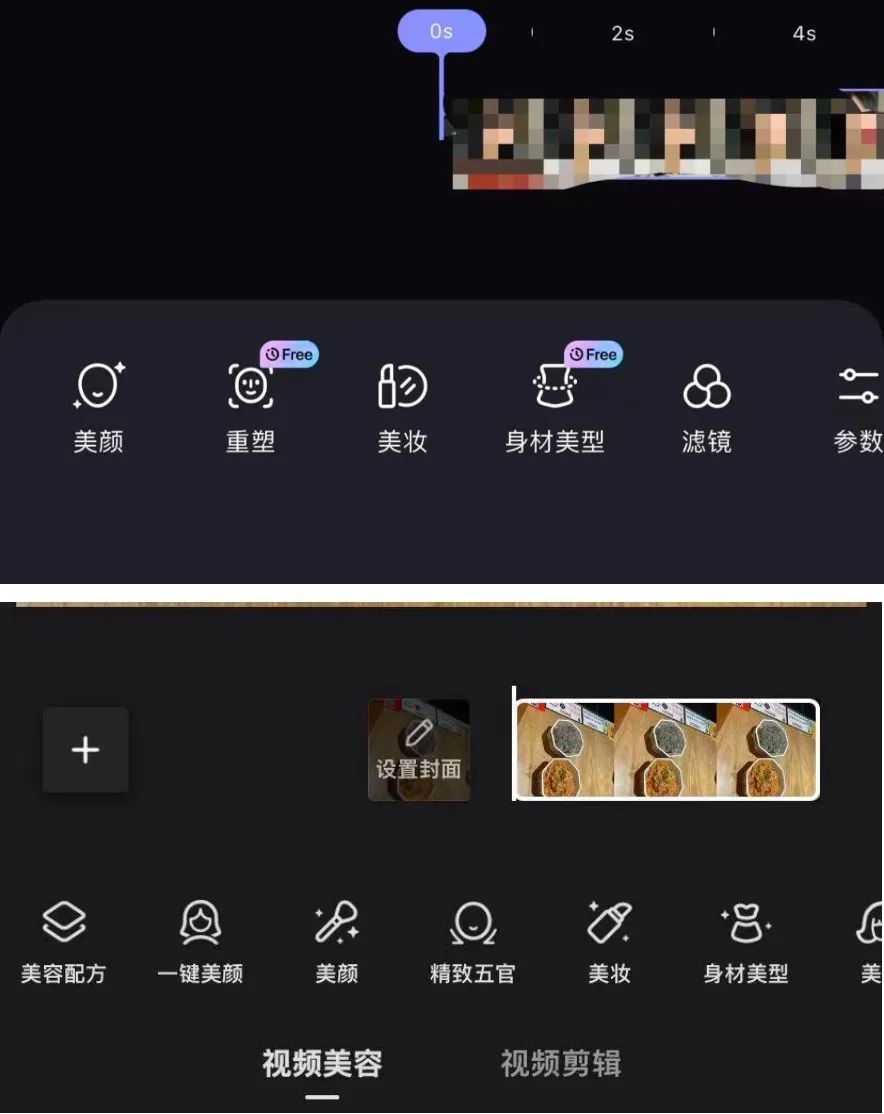

AirVid 功能(上)、Wink 功能(下)

而从视频场景的 Wink 和 AirVid 的功能上看,与剪映主打“全面”不同,Wink 注重对人像视频的美颜,也更强调一键剪辑,快速成片,AirVid 则更进一步,甚至视频剪辑相关的功能都去掉了。专注美颜,美图确实做到了“扬长”,也很 AI(“傻瓜化操作降低门槛”)。

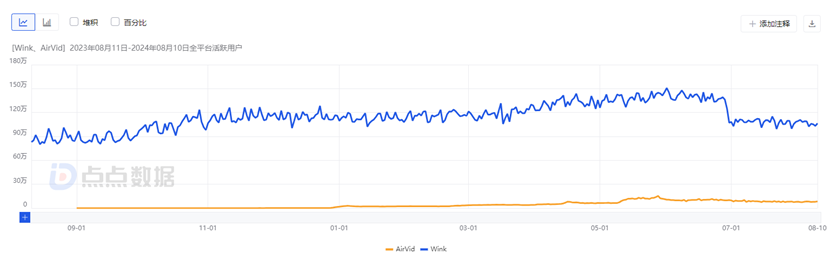

AirVid 和 Wink 的 DAU 数据|图片来源:点点数据

根据点点数据,Wink7月的全球双端 MAU 为825万左右,中国(含国内安卓)、印度、印尼是前三大市场,在24年中报中,美图特地点名了 Wink,给出了 MAU 同比23年上半年增长99% 的数据。AirVid7月的 MAU 为80万左右,今年内增长也超过4倍,其中印度市场占比超过60%。这两款产品的用户增长确实可圈可点。

美图24年中报中对Wink的描述

但从收入来看,Wink7月收入74万美元,今年1-6月的总收入为441万美元,同比增长79%,也算是一个不错的商业化成绩,但美中不足的是,这些收入基本来自国内,Wink 在海外的商业化还没有跑通。而 AirVid 目前的日收入则不到50美元,尚未开始商业化。

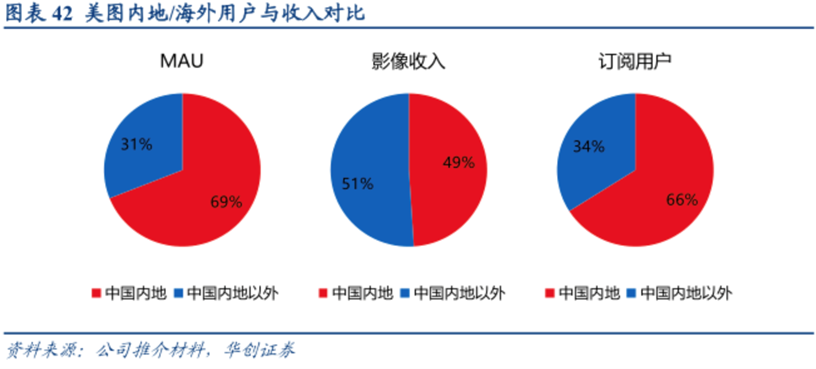

2023年财报中美图关于国内外 MAU、

影像产品收入和订阅用户数的对比图

在2023年时,在 MAU 和订阅用户2个维度,美图的海外数据占比都在30% 左右,但订阅/内购收入占比超过50%,对美图来说是非常重要的一块收入,主要就是靠4款老产品。而在视频领域,Wink 的 MAU 自推出以来一直呈现上升趋势,但收入基本来自国内市场。C 端,整体上处于一种图片“维稳、略有增长”,视频则在海外的用户增长不错,但还没能赚到海外用户的钱。

创收,还是要靠出海

从我们对美图各条产品线的观察可以看出,AI 时代的美图在国内转向了 ToB,取得了不错的成绩,口播和电商设计两个领域做到了细分赛道的头部。而在海外,美图并没有在 ToC 端发力,上线 AI 产品,仍以老产品加入 AI 功能为主,ToB 也只有 Vmake 一款产品,总体来看,美图这波在海外,取得的成绩,难言出彩。

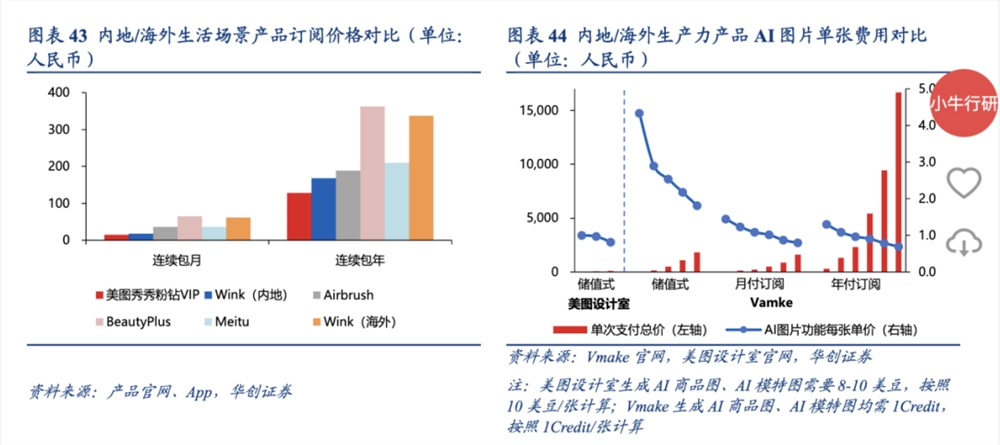

美图在海外和国内 C 端产品的

订阅价格与用户付费行为都优于国内

无论怎么算,toB 和 toC 两条业务线,都是海外市场更具成长性和付费能力,那么美图这一波为什么在海外市场有点落后了呢?

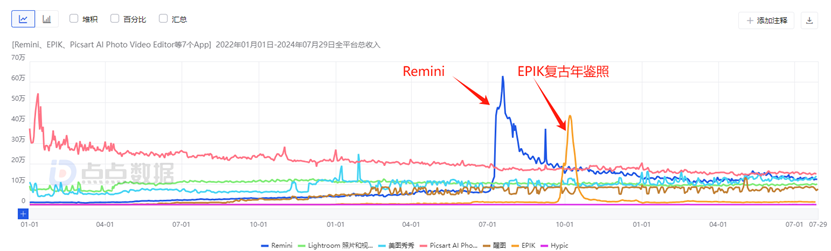

首先说 ToC 产品。我们观察到,AIGC 图像产品这波,基本都是有一定刚需的“ToB”产品能够真正获得收入,“ToC”产品基本都没有能靠AI获得明显的收入增长。

选取产品 Remini、EPIK、Lightroom、Picsart、美图秀秀、醒图(国内/海外版)全球双端收入数据,选择产品的依据为美国摄影与录像下载榜、a16z AI App 榜 Top50和 AI 产品榜

从2022年1月至今的几款头部修图产品数据来看,只有 Remini、EPIK(还有 Lensa)能够靠单点 AI 功能的爆火,获取到流量,并在短时间内实现收入的爆发式增长。做得好的如 Remini,能够凭借更全面和优质的功能,将爆火带来的流量转化一部分,收入在暴涨之后下降,但高了一个台阶。而 EPIK 和 Lensa 这种则有点,“像是火了,又像是没火过一样”。AI 在 toC 端的亮点,更多还是在增长层面,商业化的点,大家还在探索。这与 ToB 的 Photoroom 们相差很多。

2023.1至今的全球双端月流水增长了3倍,目前基本稳定在了300万美金(不含网站端)|图片来源:点点数据

美图在海外(包括国内)的 C 端产品,采取了偏防御性的策略,就是在其他产品做出爆款之后,自己也仿照着做一个,保证产品用户和收入的稳定,从海外图片赛道的整体收入情况来看,这种策略是相对合理的。

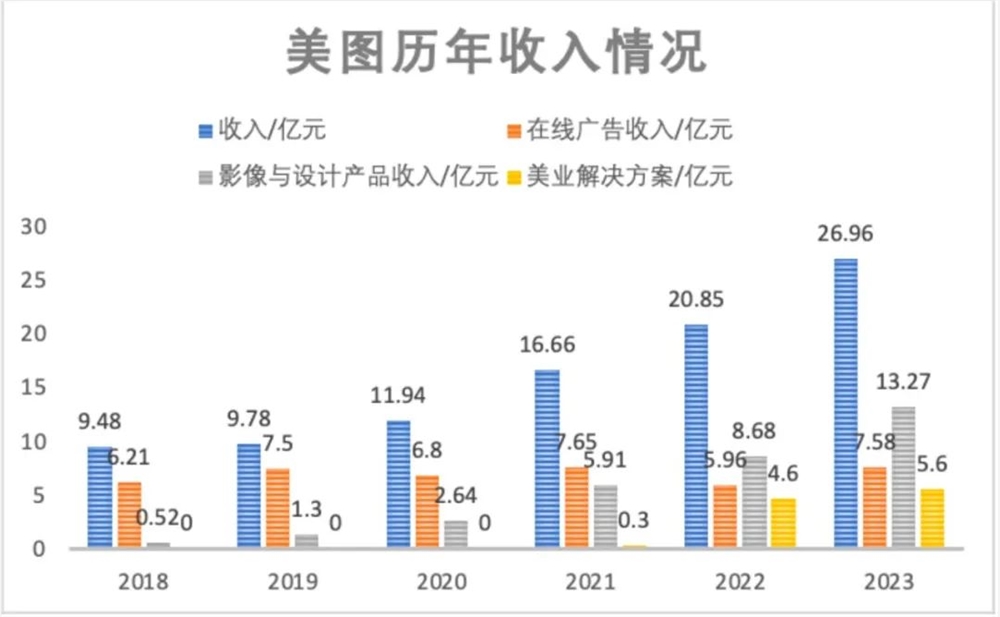

注1:根据最新财报,美图主要的收入四块,影像与设计产品(App 订阅、内购等收入)、美业解决方案(SaaS)、广告、其他(达人营销业务等,2023占比仅1.5%)。注2:美图已经将此前的 VIP 订阅收入和互联网增值收入重新核算为影像与设计产品收入,所以2022年之前的数据是按此方式加合而来的,与真实情况可能会有差异。

白鲸出海根据财报数据整理

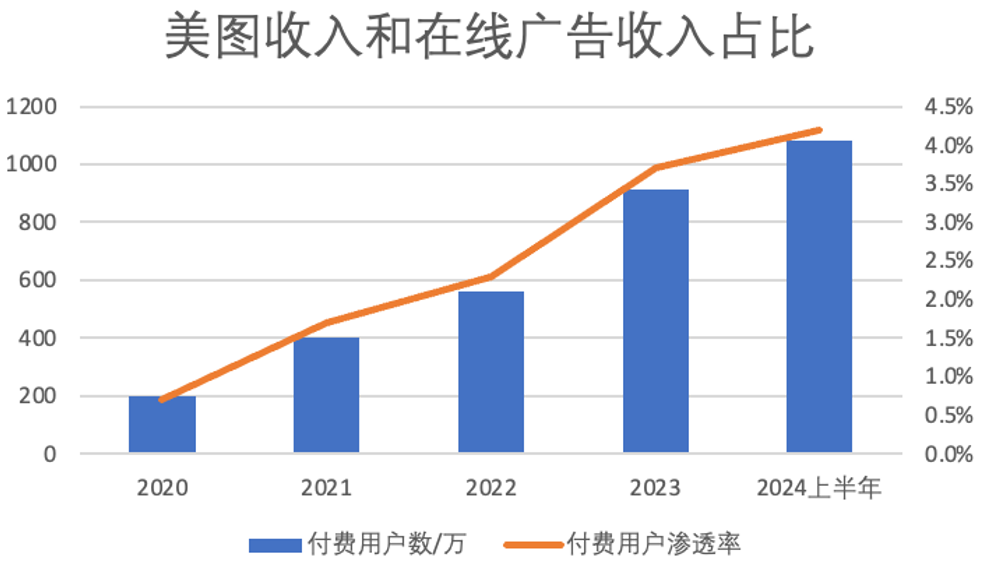

在 ToB 端,从收入来看,美图的转型是成功的,从细分领域切入到 toB 来做 AI,无疑是明智的,更容易落地和拿到商业化的结果,推出美图设计室、开拍等产品的2023年,美图付费用户数增长近350万,付费渗透率增长了1.4个百分点,增幅为68%。但美中不足是,作为一家已经有多年出海历史且做出过成绩的图片公司,在更容易赚钱的海外 toB 领域,没有更早布局。

总体来看,美图2024年中报业绩确实亮眼,但能否找到海外市场的突破点,可能才是未来几年保障收入的关键。